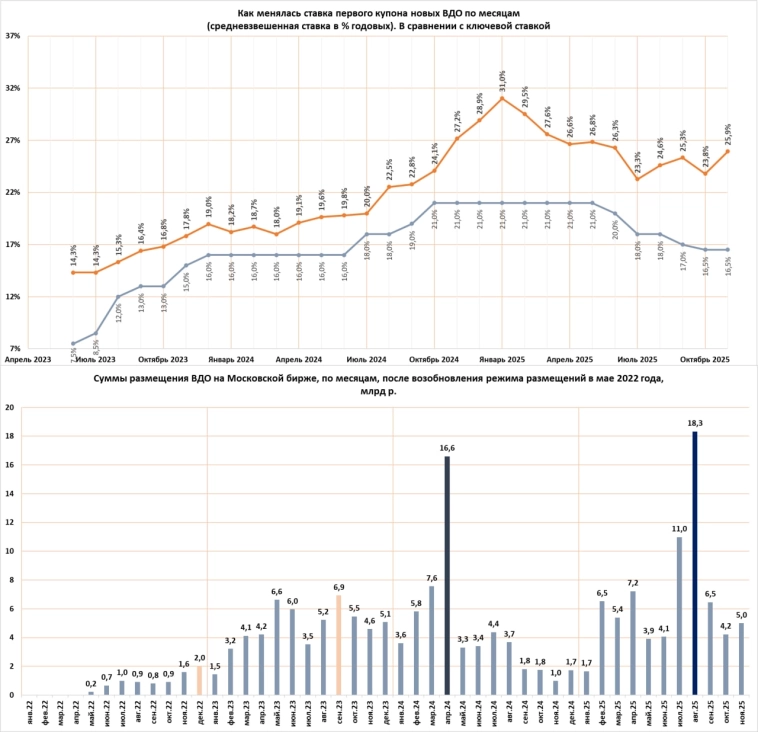

Блог компании Иволга Капитал |Статистика первичного рынка ВДО за ноябрь (5 млрд р. при среднем первом купоне 25,9%)

- 03 декабря 2025, 06:56

- |

Все данные – на иллюстрациях.

Единственное, что хочется отметить – это рост ставки первого купона новых размещений против снижения ключевой ставки. Дефолты и в целом восприятие рисков инвесторами указывают рынку свою траекторию.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 2 )

Блог компании Иволга Капитал |Улучшены условия 2 выпуска облигаций Л-Старт (B.ru, 500 млн р., YTM 32,6%)

- 25 ноября 2025, 09:26

- |

▶️ Разработчик и производитель оборудования для нефтегазовой отрасли Л-Старт ❗️улучшает условия выпуска облигаций❗️

▶️ Основные обновленные параметры 2 выпуска облигаций Л-Старт:

— Кредитный рейтинг: B.ru со стабильным прогнозом

— 500 млн р.

— 4 года до погашения, без оферт, без амортизации

— купонный период: 91 день

— ❗️формула купона (% годовых):

— 32% — 1-2 купоны, 31% — 3-4 купоны,

— 30% — 5-6 купоны, 29% — 7-8 купоны,

— 28% — 9-10 купоны, 27% — 11-12 купоны,

— 26% — 13-14 купоны, 25% — 15-16 купоны

— ❗️дюрация / доходность (на весь срок обращения): 2,43 года / 32,59% годовых

▶️ Дата размещения — 27 ноября

______

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций Л-Старт:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

🔗 по ссылке: ivolgacap.ru/verification/

Раскрытие информации и эмиссионная документация ООО «Л-Старт»: www.e-disclosure.ru/portal/company.aspx?id=39528

( Читать дальше )

Блог компании Иволга Капитал |❗️Размещение АО ГЛАВСНАБ - в понедельник 22 сентября!

- 20 сентября 2025, 12:24

- |

📍 Обобщенные параметры дебютного выпуска АО ГЛАВСНАБ

— Кредитный рейтинг: BB-(RU) от АКРА со стабильным прогнозом

— 200 млн р.

— 3 года до погашения (оферты call через 1 и 2 года)

— купонный период 30 дней

— купон / доходность (на весь срок обращения): 23,5% / 26,2% годовых

__________

📍 Скрипт размещения АО ГЛАВСНАБ

— Полное / краткое наименование: ГЛАВСНАБ БО-01 / ГЛАВСНАБ01

— ISIN: RU000A10CSR0

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

📍 Время приема заявок 22 сентября

— С 10:00 до 15:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, направьте номер выставленной заявки до 18:30 в телеграм-бот в числовом формате (пример 12345678910)

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций АО ГЛАВСНАБ:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

( Читать дальше )

Блог компании Иволга Капитал |АО БИЗНЕС АЛЬЯНС наращивает масштаб! Презентация в преддверии выпуска облигаций (BB+, YTM 24,36%)

- 18 сентября 2025, 13:19

- |

📳 АО БИЗНЕС АЛЬЯНС 📈 наращивает масштаб! Подробнее — в презентации

📳 Дата размещения нового выпуска облигаций: ⏰ пятница 19 сентября

__________

📳 Основные предварительные параметры нового выпуска АО БИЗНЕС АЛЬЯНС:

— Кредитный рейтинг: ВВ+(RU) со стабильным прогнозом

— 300 млн р.

— 3 года до погашения (оферта call через 2 года)

— купонный период 30 дней

— купон / доходность (на весь срок обращения): ❗️22,0% / 24,36% годовых

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций АО БИЗНЕС АЛЬЯНС:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

🔗 по ссылке: ivolgacap.ru/verification/

Раскрытие информации и эмиссионная документация АО БИЗНЕС АЛЬЯНС: www.e-disclosure.ru/portal/company.aspx?id=38778

( Читать дальше )

Блог компании Иволга Капитал |Скрипт размещения облигаций Транспортной лизинговой компании / ЯрКамп Лизинг (ruBB-, 200 млн р., YTM 31,8%)

- 19 июня 2025, 09:48

- |

🚌 Скрипт размещения облигаций Транспортной лизинговой компании / ЯрКамп Лизинг

ruBB- // 200 млн р. // 1 год до оферты put / 3 года до погашения // Купонный период 30 дней // Купон: 28% годовых // Дюрация / доходность: 0,9 года / 31,8% годовых

__________

— Полное / краткое наименование: Транспортная ЛК 001P-03 / ТЛК 1Р3

— ISIN: RU000A10BTQ2

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

🚌 Время приема заявок 19 июня:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❓ Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

__________

Вы можете подать предварительную заявку на участие в размещении облигаций ТЛК:

🌐 по ссылке: ivolgacap.ru/verification/

( Читать дальше )

Блог компании Иволга Капитал |Новый выпуск облигаций Транспортной лизинговой компании (бренд "ЯрКамп Лизинг", ruBB-, YTM 31,8%)

- 16 июня 2025, 11:38

- |

🚌 Анонс нового выпуска облигаций Транспортной лизинговой компании (бренд «ЯрКамп Лизинг»)

🚌 Предварительные параметры ТЛК (ruBB-):

— 200 млн р.

— 1 год до оферты put / 3 года до погашения

— купонный период 30 дней

— купон: 28% годовых

— дюрация / доходность: 0,9 года / 31,8% годовых

🚌 Ориентир даты размещения — 19 июня

__________

Вы можете подать предварительную заявку на участие в размещении облигаций ТЛК:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Раскрытие информации и эмиссионная документация ООО Транспортная лизинговая компания: disclosure.1prime.ru/Portal/Default.aspx?emid=7606041801

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Первичные размещения ВДО в мае (3,9 млрд р. со средним купоном 26,6%). Много организаторов, мало денег

- 03 июня 2025, 07:03

- |

Чат Иволги, для любых тематических обсуждений 👉👉👉 t.me/ivolgavdo

Май на рынке первичных размещений ВДО (розничные выпуски облигаций с кредитным рейтингом не выше BBB) пролетел быстро. Сумма размещений в сравнении с февралем, мартом и особенно апрелем заметно снизилась. С 5,5-7 млрд руб. до 3,9 млрд.

Возможно, дело в длинных праздниках. А возможно – в новом рекорде купонной ставки. 26,6% в мае против 26,2% в апреле и выше февральских 26,5%. В среднем эмитенты занимают всё дороже, несмотря на ожидания скорого смягчения ДКП. Не значит, что смягчения не будет, но…

Ряды организаторов размещений всё плотнее. Явного лидера нет. Иволга – третья.

И казалось бы, много конкурирующих организаторов – это ли не в пользу снижение стоимости денег для эмитентов? Только снижения стоимости денег нет.

Получается, финансовых посредников достаточно, недостаточно самих финансов.

( Читать дальше )

Блог компании Иволга Капитал |Биржевые облигации или банковский кредит? Эфир 22 мая в 16.00

- 21 мая 2025, 16:02

- |

Как лучше финансировать бизнес?

Почему облигации могут быть более выгодными, удобными и предсказуемыми, чем банковские кредиты, даже для малого бизнеса?

🕓Поговорим об этом в четверг 22 мая в 16-00.

В эфире — Андрей Хохрин, генеральный директор ИК «Иволга Капитал»

📺 YouTube

Блог компании Иволга Капитал |Скрипт размещения АПРИ 2Р10 (22 мая, BBB-, YTM 35,1%)

- 21 мая 2025, 12:19

- |

🧱 Скрипт размещения 10 выпуска облигаций ПАО АПРИ

🧱 22 мая 🧱 BBB- 🧱 0,5 млрд р. 🧱 Купон / доходность / дюрация — 30,5% / 35,1% / 1,1 года

__________

Скрипт размещения:

— Полное / краткое наименование: АПРИ БО-002Р-10 / АПРИ 2Р10

— ISIN: RU000A10BM56

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 22 мая:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

‼️ Если Вы клиент ВТБ, то можете направить в бот не номер заявки, а время ее выставления и сумму бумаг

__________

🖍 Подать предварительную заявку на участие в размещении облигаций ПАО АПРИ:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

🧱 Подробнее об эмитенте и выпуске — в презентации ПАО АПРИ

( Читать дальше )

Блог компании Иволга Капитал |Первичный рынок ВДО в апреле. 7,2 млрд р., почти рекорд. При среднем купоне 26%+. Иволга берет серебро

- 02 мая 2025, 07:19

- |

Чат Иволги, для любых тематических обсуждений 👉👉👉 https://t.me/ivolgavdo

Не ожидали, что рынок способен жить полной жизнью при этих ставках. А он зажил.

В апреле размещений ВДО (розничные выпуски облигаций с кредитным рейтингом не выше BBB) – сразу на 7,2 млрд р. Едва не дотянули до показателей прошлой весны (там, правда, был статистический выброс: розничное размещение Сегежи, которая тоже давно ВДО). Только прошлой весной ключевая ставка была 16%, а не 21%. И занимали тогда в среднем на 8% (точнее, на 8 п.п.) дешевле.

Видимо, справедливо, что дорогие деньги лучше, чем их отсутствие.

Основная касса у эмитентов BBB-сегмента 👇: Глоракс, МаниМен, Дарс, АПРИ. 3 из 4-х – девелоперы.

Примета времени – конкуренция организаторов облигационных размещений. Их не только много, среди них нет доминирующих игроков. Иволга с начала года на второй ступени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал